GEBAB Ocean Shipping II

Der 2008/2009 emittierte Dachfonds GEBAB Ocean Shipping II GmbH & Co. KG investierte in die Beteiligungen an drei Einschiffsgesellschaften, nämlich der OLIVIA Beteiligungsgesellschaft mbH & Co. KG, der MT „BALTIC COMMODORE“ Tankschifffahrtsgesellschaft mbH & Co. KG sowie der MT „NORDIC SOLAR“ Tankschifffahrtsgesellschaft mbH & Co. KG. Er ist der Nachfolgefonds des Dachfonds GEBAB Ocean Shipping I.  Bei den Schiffen handelt es sich um zwei Produkten- und Chemikalientanker sowie ein Vollcontainerschiff. Das geplante Fondsvolumen beträgt etwa EUR 121.236,750. Die plangemäße Auflösung der Gesellschaften ist nach 19 Jahren Laufzeit zum Ende des Jahres 2027 vorgesehen.

Bei den Schiffen handelt es sich um zwei Produkten- und Chemikalientanker sowie ein Vollcontainerschiff. Das geplante Fondsvolumen beträgt etwa EUR 121.236,750. Die plangemäße Auflösung der Gesellschaften ist nach 19 Jahren Laufzeit zum Ende des Jahres 2027 vorgesehen.

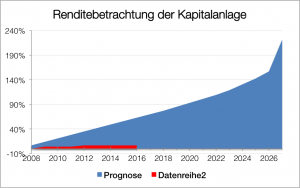

Geworben wurde bei den Anlegern mit jährlichen Ausschüttungen beginnend mit 7 Prozent im Jahre 2008 ansteigend auf 14 Prozent im Jahre 2027. Die Gesamtrendite inklusive abschließender Veräußerung der Schiffe sollte bei etwa 221% inklusive der Veräußerung der Schiffe liegen. Diese Hoffnungen wurden herbe enttäuscht. Auf der Strecke blieben die Anleger. Die Anleger der Schiffsfondsbeteiligung an der GEBAB Ocean Shipping II GmbH & Co. KG warten bereits seit Jahren vergebens auf die in Aussicht gestellten Ausschüttungen. Die erste Ausschüttung in Höhe von 4 Prozent erhielten die Anleger im Jahre 2009. Eine weitere Ausschüttungen in Höhe von 3 Prozent erfolgte im Jahre 2012. Diese massive Abweichung von Plan- und Istverlauf des Fonds sollte Anleger dazu veranlassen dringend überprüfen zu lassen, ob Sie möglicherweise nicht ordnungsgemäß auf die erheblichen Risiken einer solchen Beteiligung hingewiesen wurden und sie sich ihr Geld daher wegen mangelhafter Beratung von den jeweiligen Beratungsgesellschaften zurückholen können.

Eine mögliche Basis für die Einschätzung der zukünftigen Entwicklung eines Fonds und damit indirekt auch der Werthaltigkeit bietet häufig der sogenannte Zweitmarktkurs. Denn hier kann man sehen, zu welchem Kurs Käufer bereit wären in den Fonds zu investieren. Oftmals bildet der gehandelte Preis nämlich den Marktwert in Form von Chance und Risiko ab. Der letzte bekannte Preis datiert aus dem Jahre 2015 Hier wurde der Fonds zu einem Kurs von nur ca. 1 Prozent gehandelt. Somit liegt die berechtigte Befürchtung eines wirtschaftlichen Totalverlustes für die Anleger nahe.

Eine mögliche Basis für die Einschätzung der zukünftigen Entwicklung eines Fonds und damit indirekt auch der Werthaltigkeit bietet häufig der sogenannte Zweitmarktkurs. Denn hier kann man sehen, zu welchem Kurs Käufer bereit wären in den Fonds zu investieren. Oftmals bildet der gehandelte Preis nämlich den Marktwert in Form von Chance und Risiko ab. Der letzte bekannte Preis datiert aus dem Jahre 2015 Hier wurde der Fonds zu einem Kurs von nur ca. 1 Prozent gehandelt. Somit liegt die berechtigte Befürchtung eines wirtschaftlichen Totalverlustes für die Anleger nahe.

Gerne informieren wir Sie, ob in Ihrem Fall derartige Erfolgsaussichten bestehen. Zögern Sie nicht Kontakt aufzunehmen. Gerne rufen wir Sie auch an, wenn Sie uns eine kurze Nachricht zukommen lassen.

Fonds-Eckdaten gemäß Prospekt

| Gesellschaftsform | GmbH & Co. KG |

| Beteiligungsform der Anleger | Kommanditist |

| Anbieter | GEBAB Konzeptions- und Emissionsgesellschaft mbH |

| Emissionsjahr | 2008/2009 |

| Laufzeit | 19 Jahre, d.h. bis 31.12.2027 |

| Kündigung | Vor Erreichen des Endes der Laufzeit nicht möglich |

| Fondsvolumen | EUR 121.236.750,00 |

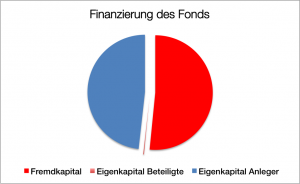

| Fremdkapital | EUR 59.792.000 |

| Kommanditkapital Anleger | EUR 55.920.000,00 (ohne Agio) |

Merkmale Geschlossener Fondsbeteiligungen

Die Anleger einer geschlossenen Fondsbeteiligung tragen stets die unternehmerischen Risiken der Fondsgesellschaft. Er wird Kommanditist einer GmbH & Co. KG entweder direkt oder über eine Treuhandgesellschaft. Die für den Anleger wohl bedeutendsten Risiken sind das Risiko das investierte Kapital vollständig zu verlieren. Der Anlagebetrag selbst wird nur über die Ausschüttungen zurückgezahlt. Ob und in welcher Höhe diese jedoch erfolgen, hängt allein von dem wirtschaftlichen Verlauf der Fondsgesellschaft ab. Selbst die erhaltenen Ausschüttungen können unter Umständen bei Aufleben der Kommanditistenhaftung gemäß § 172 Abs. 4 HGB sogar noch viele Jahre später wieder zurückgefordert werden.

Kommanditbeteiligungen zeichnen sich zudem durch eine mangelnde Fungibilität aus. Da die Beteiligungen nur sehr eingeschränkt handelbar sind, kann sich der Anleger von diesen Investments nicht ohne weiteres wieder trennen, um wieder über das eingesetzte Kapital verfügen zu können. Dies gilt erst recht, wenn sich die Fondsgesellschaft erst einmal in wirtschaftlicher Schieflage befindet. Wenn überhaupt, so ist eine Veräußerung über den sogenannten Zweitmarkt dann nur noch zu einem Bruchteil des Nominalbetrages möglich.

Daneben gibt es noch eine Reihe weiterer spezifischer Risiken wie beispielsweise das Einnahmerisiko, das Währungsrisiko, das Betriebskostenrisiko und das Fertigstellungsrisiko. In aller Kürze ist etwa exemplarisch Folgendes zum Währungsrisiko zu sagen:

Bei den meisten geschlossenen Fondsbeteiligungen wurden die Gelder zur Gründung und zum Betrieb des „Fonds“ zum einen durch Fremdkapital (in der Regel Schiffshypothekendarlehen) und durch Eigenkapital bereitgestellt. Das Eigenkapital wird zum ganz überwiegenden Teil durch das bei den Anlegern einzuwerbende Kapital gestellt. Nur zu einem meist sehr geringen Teil beteiligen sich an den Fonds in der Regel die beteiligten Gesellschaften mit Kapital. Da die Fremdfinanzierung – wie bei Schiffen üblich – teilweise in japanischen Yen (JPY) erfolgte, bestanden von Anfang an erhebliche Währungsrisiken. Denn die Chartereinnahmen auf dem Schiffsmarkt werden in US-Dollar (USD) erzielt. Gewinnt der YEN aber gegenüber dem USD an Wert, so muss ein immer größerer Anteil der Chartereinnahmen für Zinsen und Tilgung der Kredite aufgebracht werden.

In der Gesamtschau führen diese Risiken dazu, dass Geschlossene Fondsbeteiligungen äußerst risikoreiche Kapitalanlagen sind, die regelmäßig als spekulative Kapitalanlage einzustufen sein werden. Dementsprechend hoch sind die Aufklärungspflichten der Anlageberater.

Grafiken zum Fonds

Was können Anleger tun?

Nach unseren Erfahrungen wurden viele Anleger Geschlossener Fondsbeteiligungen nicht über die Risiken aufgeklärt. Ohnehin dürften geschlossene Beteiligungen nur für vermögende und risikoaffine Anleger geeignet sein, die einen Verlust des investierten Kapitals wieder kompensieren können. Viele private Anleger dürften demnach überhaupt nicht zur Zielgruppe dieser Kapitalanlageform gehören. Dies kann aufgrund unterschiedlicher Aspekte der Fall sein. Diese betreffen zum einen den Anleger auf der einen Seite und die Kapitalanlage auf der anderen Seite. Grundsätzlich sollte nur ein geringer Anteil des Vermögens in spekulative Kapitalanlagen investiert werden.

In zahlreichen Fällen wurden diese „Investments“ sogar als Kapitalanlage zur Altersvorsorge empfohlen. Dies ist jedoch erst recht verfehlt. Die Rechtsprechung hat wiederholt klargestellt, dass geschlossene Fondsbeteiligungen zur Altersvorsorge nicht geeignet sind.

Haben Sie den Eindruck falsch beraten worden zu sein, so empfehlen wir die Prüfung etwaiger Schadensersatzansprüche wegen Falschberatung durch einen auf das Bank- und Kapitalmarktrecht spezialisierten Anwalt. Oftmals droht die Verjährung der Ansprüche, so dass ein weiteres Abwarten und Hoffen auf eine wirtschaftliche Gesundung der oftmals angeschlagenen Fondsgesellschaften riskant sein kann.

Wie gehen wir vor?

Wir beleuchten Ihren Fall individuell, weil jede Beratungssituation unterschiedlich ist und damit einzeln beurteilt werden muss. Falschberatung ist mehr als nur der Bezug auf die „Kick-Back-Rechtsprechung“. Im Rahmen der Ersteinschätzung prüfen wir Ihre Beratungssituation auf zirka 40 Aspekte. Anschließend wird das konkrete Anlageprodukt, der Anbieter sowie die Vertriebsstruktur anhand etwa 20 weiterer Kriterien analysiert. Das Ergebnis wird Ihnen im Rahmen einer Ersteinschätzung durch einen unserer Rechtsanwälte mitgeteilt. Sollten sich genügend Anhaltspunkte für eine Falschberatung ergeben, wird mit Ihnen eine mögliche Vorgehensweise besprochen.

Weitere Artikel

Ansprechpartner: RA Christoph R. Schwarz, RA Christian Mertsch